障害者手帳を持っていなくても、65歳以上の人で市町村長等が「知的障害者か身体障害者に準ずる者」として認定すれば、 「障害者控除対象者認定書」が交付され、この認定書で、税法上の「障害者控除」を受けることができます

障害者控除の対象になれば、住民税の非課税限度額が上がり、非課税となる可能性が高くなります

また、所得控除として障害者控除を受けることで税額が軽減されます

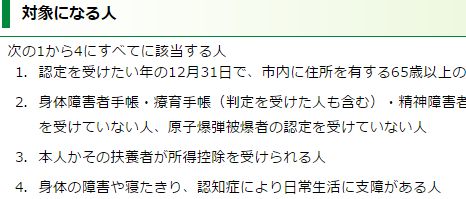

介護保険で「要介護の認定を受けている65歳以上の方」であれば、障害者認定の対象となる可能性が高いと思います

しかし、これを知らない人が多いようで、知らないと本来払う必要のない税金を払い続けることになります

あまり知られていないのは「65歳以上の人の障害者控除対象者認定書」を担当する窓口が、税金部門でも、介護保険部門でもなく、障害者に関するということで、福祉部門、障害者部門であるからかもしれません

障害者に関する業務を行う場所というのは、自分または家族が「障害者」に該当すると思っていなければ行かないところで、介護や税金のことで相談しようとする人が行く場所ではありません

つまり、「65歳以上の人の障害者控除対象者認定書」の担当職員が、自分の職場の窓口で待っていても必要な人は来ないということです

所得税も住民税も、所得に応じて課税される累進課税方式ですが、扶養などの控除が多ければ多いほど税額が減額される仕組みです

年間所得が38万円以下の人は税法上の扶養家族となることができます

例えば、自分の親(65歳以上)の収入が公的年金のみ年間158万円以下で扶養しているのであれば、扶養控除の対象となります

(公的年金収入158万円 - 控除額120万円 = 公的年金所得 38万円)

この場合の扶養控除額は、所得税では、70歳までは38万円、70歳を超えると48万円~となります

しかし、障害者控除対象者認定を受け、障害者控除の対象者と認められると控除額が増えます

扶養控除の他に、さらに障害者控除27万円(特別障害者の場合には40万円)が控除できます

所得税の税率が20%の収入がある方なら、住民税と合わせると 8万円程度税額が安くなる計算となります