年金収入のみ国民健康保険の親と会社員で社会保険の子供の事例です

収入額や家族構成はまったく同じ条件として、違うのは世帯主だけです

【ケース1 世帯主が親の場合】

世帯主を父とすると以下、続柄は「妻」「子(長男)」「「子(長男)の妻」「「子(長男)の子」 となります

公的年金収入200万円は、所得にすると80万円となります

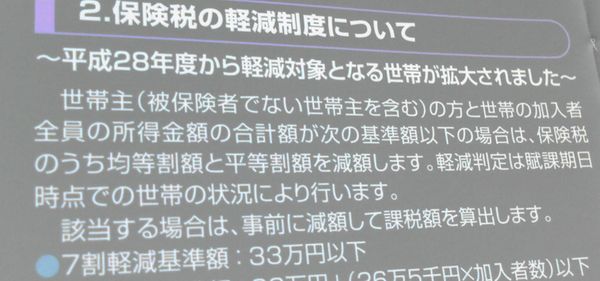

世帯主と国保加入者の合計所得は、80万円です

よって、国民健康保険税の減額(軽減)制度の「2割減額条件」に該当します

(33万円+(35万円×被保険者数)以下の世帯)

「均等割」と「平等割」がともに2万5千円とすると1万5千円が減額されます

(均等割2人分 × 2万5千円 + 平等割 2万5千円 = 7万5千円 × 2割)

【ケース2 世帯主が子供の場合】

長男を世帯主にすると以下、続柄は「妻」「子」「父」「母」 となります

「ケース1」と異なるのは、世帯主だけです

世帯主である長男は会社員であり、国保の加入者ではありませんが、世帯主であるということで、長男の所得が世帯所得として合算されます

長男の所得が合算されることで、国民健康保険税の減額(軽減)制度の対象から外れることになりますので、「均等割」と「平等割」ともに満額支払うことになります

家族構成も収入額もまったく同じならば、本来、負担する保険税は同じはずです

上記ケースは、誰を世帯主にするかで、保険税が違ってしまう事例です

親とずっと同居している場合には、子供が世帯主になっていることはないと思います

ケースとしては、子供が建てた家に両親を呼び寄せた場合

両親と同居するための家を購入または新築したタイミングで世帯主を変更した場合 などがありそうです

長男が世帯主の場合、会社員で、国保の加入者でなくても、世帯主であるということで、長男の所得が世帯所得として合算されてしまいます

長男の所得が合算されることで、国民健康保険税の減額(軽減)制度の対象から外れることになり、満額を支払うことになります

両親と世帯分離することで、これを回避することはできますが、問題になっているのは「世帯主」だけなので「世帯主変更」で対処することもできます

世帯主を親にすることで、国民健康保険税の減額対象になることができます